行业概况

1、定义:重要的大型运输工具

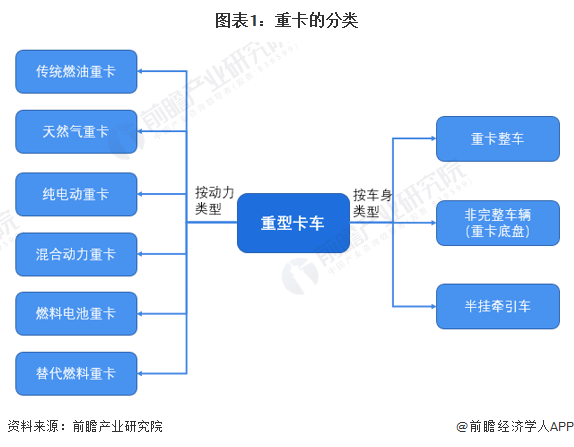

按照中国汽车工业协会分类标准,载货汽车按照总质量划分重、中、轻、微四大类,其中:总质量>14吨为重型载货车(重卡)。根据产品的车型,重卡又分为重卡整车、重卡非完整车辆(重卡底盘)和半挂牵引车。按照动力类型也可分为传统燃油重型卡车、天然气重型卡车、纯电动重型卡车、混合动力重型卡车、燃料电池重型卡车、替代燃料重型卡车。

2、产业链剖析:企业间多交叉发展

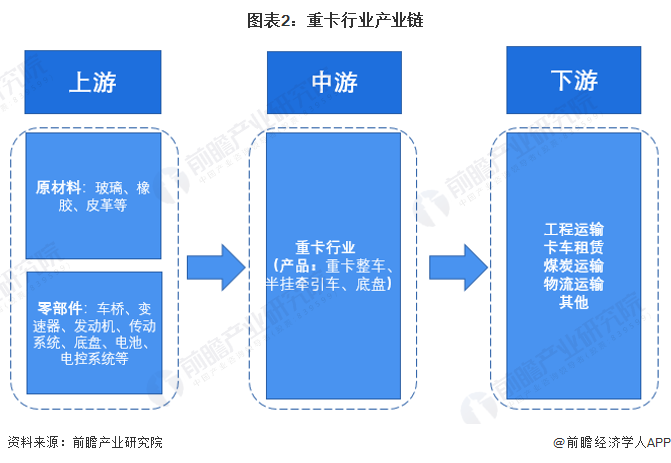

重卡行业具有多行业交叉的特点,产业链上所涉及的行业众多。重卡行业产业链上游包括原材料和零部件,涉及动力系统行业(如发动机、变速器、活塞)、传动系统行业(如传动轴、离合器)、行驶系统行业(如车轮、轮胎、空气弹簧)、制动系统行业(如ABS系统、缓速器、制动器)、以及蓄电池、非轮胎橡胶等行业。部分上游企业的产品延伸性较强,能做到覆盖重卡大部分零部件。例如潍柴集团,旗下拥有潍柴动力(发动机等动力系统)、法士特(变速器、液力缓速器、离合器等)、汉德车桥(转向轴、重卡车桥等)等众多零部件供应企业。

重卡行业产业链下游包括卡车租赁行业、工程运输(如建筑业、公路铁路建设、市政工程建设)、物流运输行业(如快递、物资运输)等。

行业发展历程:行业已进入绿色减排新时代

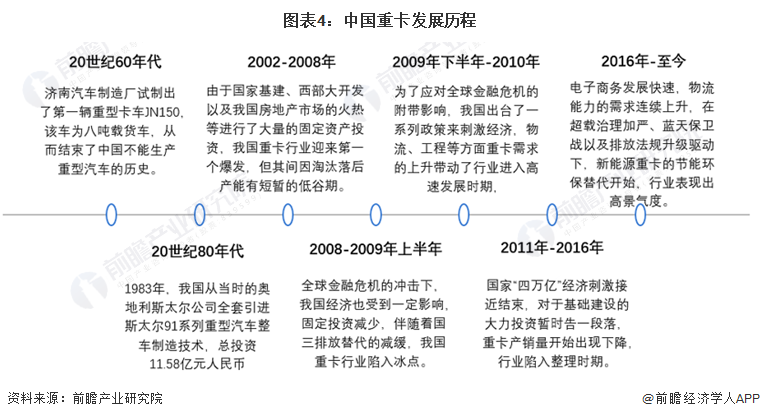

我国的重卡行业是一个强周期行业,对政策和经济的敏感性较强。大致可以分为四个时期,七个阶段。第一个时期为上个世纪60年代,在济南汽车制造厂下线了我国第一台重型卡车JN150,正式开启了我国重卡行业的新篇章;第二个时期为上世纪80年代,由于我国的重卡技术落后,因此开始引进国外先进的重卡技术,由此开启了国外重卡企业进入中国的时代,出于对本土重卡企业的保护,外资企业仅能通过合资方式进入我国;第三个时期为2002-2016年,随着我国经济的崛起,重卡行业也进入了发展的快车道,期间经历了行业野蛮生长、基建大规模建设、房地产行业的火爆、淘汰重卡落后产能、国际金融危机爆发、国家“四万亿”经济刺激政策等一系列事件,我国重卡行业也是在这期间起起伏伏;第四个时期为2016年至今,我国电子商务发展迅速,新能源重卡的技术相对成熟,国六排放标准的发布与实施等因素刺激了我国重卡的需求上升,我国双碳战略引导重卡行业迈入绿色减排的新阶段。

行业政策背景:国家排放标准日趋严格

由于早期重卡产品的尾气排放污染较为严重,为了环境保护和节能减排的考虑,我国政策制定部门会根据技术发展出台符合当下的汽车尾气排放标准。每一次新排放标准的实施都意味着过时的排放标准的废止,伴随而来的是新排放标准下的重卡替换,行业在这个时期景气度较高,新技术产品需求和产量将会得到充分的释放。

生态环境部发布了《关于实施重型柴油车国六排放标准有关事宜的公告》,其中明确到自2021年7月1日起,全国范围全面实施重型柴油车国六排放标准,禁止生产、销售不符合国六排放标准的重型柴油车(生产日期以机动车合格证上传日期为准,销售日期以机动车销售发票日期为准),进口重型柴油车应符合国六排放标准(进口日期以货物进口证明书签注运抵日期为准)。

行业发展现状

1、国六排放影响下降,产销量下滑

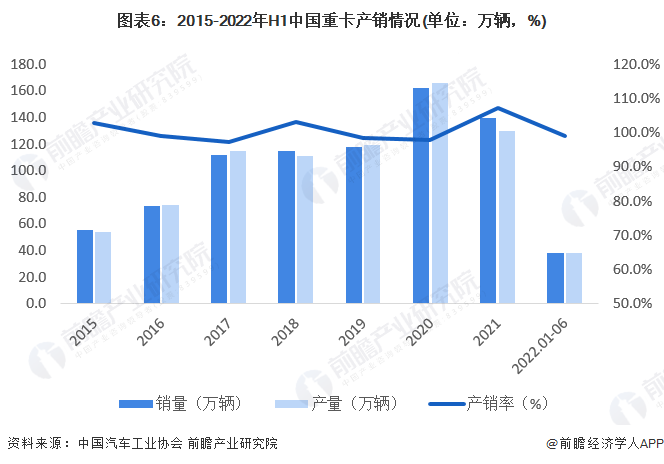

由于我国的物流和工程相关行业发展较快,这些行业对于运输方面的需求也较大,这些需求反映在了我国的重卡行业产销量上。2015-2019年,我国重卡汽车产销量逐年走高,产销率总体维持平衡,总体运行在97%-104%之间。2019年,柴油重卡国六排放标准发布后,重卡替换需求大幅增加。2020年,我国重卡产销量出现大幅提升。但随着替换需求逐渐得到满足,重型卡车产销量在2021年出现回落。2022年上半年,我国重型卡车产量为38.3万辆,销量为38万辆,产销率为99.1%,行业供需维持平衡,但产销量同比均出现较大比例下滑。

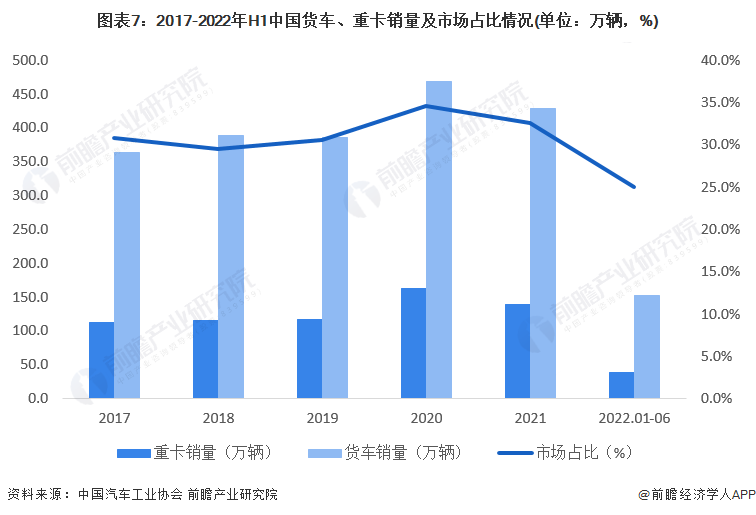

2、货车市场中重卡份额下滑

在我国的货车产品体系中,主要分为微卡、轻卡、中卡和重卡。重卡作为长途运力和工程运输主力,其特点为价格高昂,不够灵活,所以长久以来,重卡在市场上的受欢迎程度常常低于微卡和轻卡。

2017-2020年,重卡在货车市场的份额呈现上升态势。2020年,随着疫情逐渐得到控制,我国开始增加固定资产投资,基础设施建设加快,物流行业的快速复苏,叠加国六排放标准的实施,卡车销量和重卡销量均突破到近年来的高点,重卡市场占率达到34.6%。2021年,由于国六排放标准替代需求逐渐减弱,重卡的市场份额出现下降,达到32.5%。2022年上半年,重卡的市场份额继续下滑至25%。

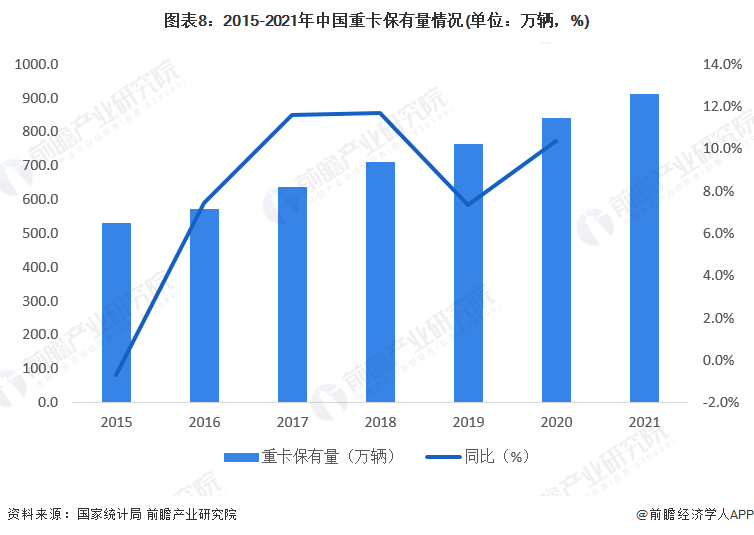

3、重卡保有运输能力迈入新阶段

我国重卡保有的运输能力不能简单为重卡销量与上年保有量的叠加,重卡由于其运输的特殊性,导致极易损坏和维修,所以重卡的替换时间约在5-8年左右,加上国家排放标准的更替也间接地促进了重卡的更行换代,所以重卡的市场保有量才能真实反应当前的运能保有量,淘汰过剩运能是市场出清的标志。

2015-2021年,重卡保有量保持逐年增长。2020年,我国重卡保有量达到840.6万辆。前瞻根据上年保有量结合市场数据,测算2021年中国重卡保有量约为910万辆。

注:2021年官方数据暂未发布,上述2021年数据为2020年保有量结合销量和报废量测算。

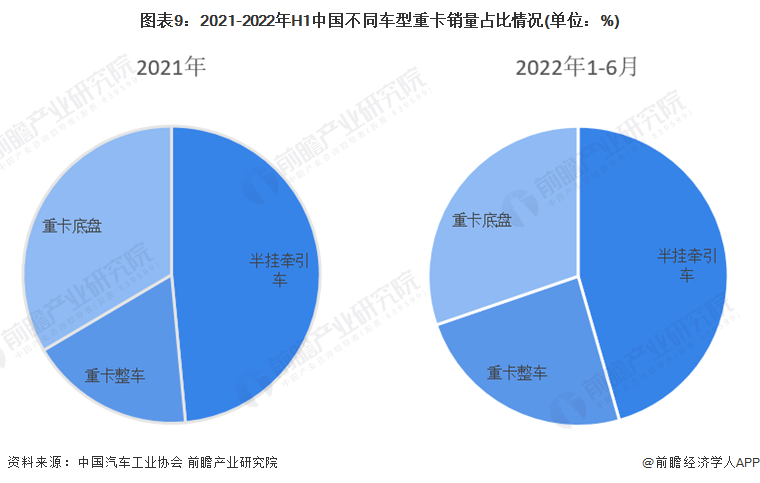

4、半挂牵引车占据半壁江山

半挂牵引车主要是指挂车的前面一半搭在牵引车后段上面的牵引鞍座上,牵引车后面的桥承受挂车的一部分重量,它的主要用途是用于货物长运输。由于近年来物流行业的景气度较高,半挂牵引车成为了重卡销量里面的绝对冠军。

2021年,我国半挂牵引车销量为67.68万辆,占重卡销量49%。底盘销量为46.73万辆,占重卡销量比重33%。整车销量为25.12万辆,占重卡销量比重18%。

2022年上半年,我国半挂牵引车销量为17.32万辆,占重卡销量46%。底盘销量为11.5万辆,占重卡销量比重30%。整车销量为9.19万辆,占重卡销量比重24%。

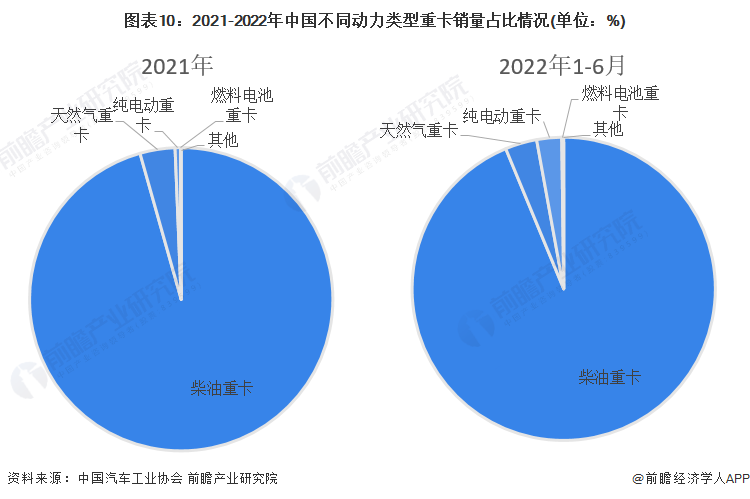

5、新能源重卡发展仍需时间

近几年,在节能减排的呼声下,各大重卡厂商均推出了自有品牌的新能源重卡,但是相较于柴油重卡的销量,仍然属于小众。2021年,我国天然气重卡、纯电动重卡和燃料电池重卡的市场份额分别为3.74%、0.57%和0.04%,均占比较小。2021年我国柴油重卡的市场份额为95.62%,在重卡市场上占据了绝对优势。

2022年上半年,我国柴油重卡、天然气重卡、纯电动重卡和燃料电池重卡的市场份额分别为93.76%、3.38%、2.65%和0.19%

行业竞争格局

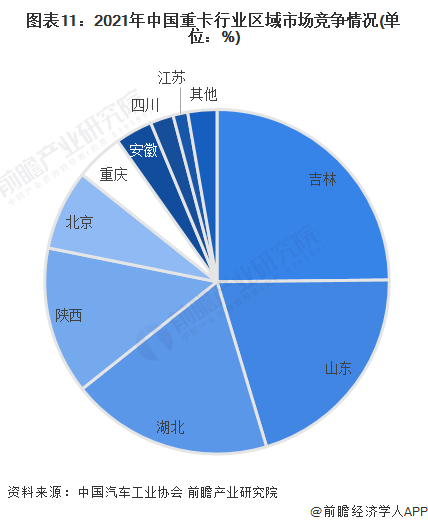

1、区域竞争:北方的重卡行业处于领先地位

从企业的所在地和销售情况对区域格局进行分析,2021年,吉林、山东、湖北、陕西和北京市是我国重卡行业的前五位,市场占比分别达到了24.8%、20.5%、19%、13.8%、7.6%。这几个区域集中了我国重卡行业的几个龙头企业,如一汽解放、中国重汽、东风汽车、陕汽重卡和福田汽车等。在南方省市中,重庆、四川、江苏的市场份额为2.2%、4.5%和1.4%,相较于南方的省市,北方在重卡领域占据优势。

注:上述市场份额统计口径为重卡企业注册地和企业销量统计。

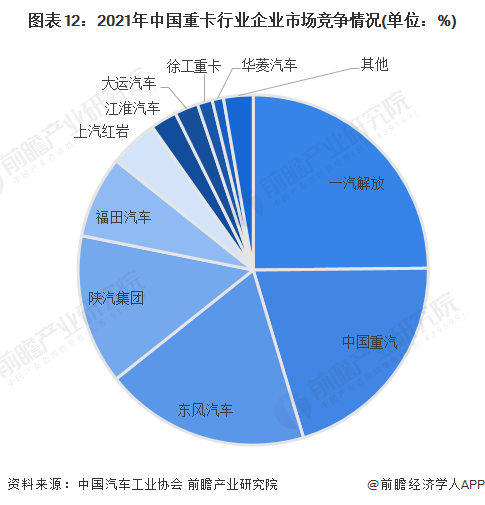

2、企业竞争:市场集中度较高,头部企业领跑

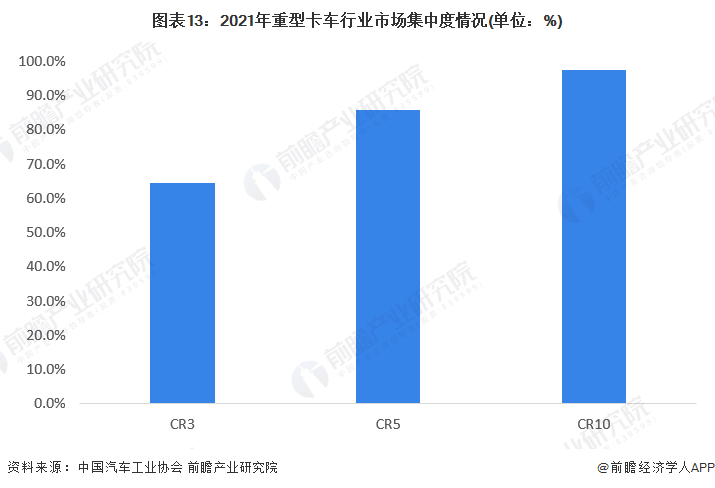

2021年,我国重卡行业TOP3分别为一汽解放、中国重汽、东方汽车,市场份额达分别为24.84%、20.52%和18.95%。前十的厂商还包括陕汽集团、福田汽车、上汽红岩、江淮汽车、大运汽车、徐工重卡、华菱汽车。

数年来,重卡市场上前十家企业销量一直保持占行业销量95%以上。2021年,我国重卡行业CR3为64.3%,CR5已经达到85.7%,CR10为97.3%。市场集中程度高,头部企已经开始在这个市场形成了绝对优势。现有市场竞争者的市场份额近几年变化不大,总体竞争格局相对稳定。

行业发展前景及趋势预测

1、重卡行业面临着挑战,需要顺应时代潮流

随着外资控股限制的放开,国外高端重卡的中国本土化生产进程将会加快,未来会对我国的重卡企业产生冲击。同时在自动驾驶的背景下,对于智能驾驶的追求也是越来越高。目前已经有不少重卡配备了GPS定位系统、防止侧翻系统、ABS、ESP等安全系统,车辆安全性也在逐步提高。另外,针对司机还有车道偏离预警、防疲劳系统、车速标志识别等等系统的出现。

天然气、电动化、氢能化等成为发展方向。众多国内重卡企业已有新能源重卡上市,开启了新一轮的重卡产业技术革新。更加高效的内燃机、轻量化的技术,以及目前大热的新能源车型的开发也在逐渐涉及到卡车领域,重卡在未来将更加节能环保。

新生代重卡消费群体的出现和细分市场产品的定制化趋势,要求主机厂更加关注用户的个性需求。从客户角度来看,各行业对重卡车辆品类有着较明确的偏好,对应细分市场客户将会对重卡产品提出定制化需求。不同客户的细分市场增长也将驱动重卡品类的精细化迭代升级。

国内重卡行业的利润重心目前还主要集中在产业链前端,未来将转向后市场业务板块。为响应变化趋势,国外重卡企业正快速减少对传统业务的依赖,并从配件销售、金融服务逐步向新兴的新能源及泛后市场生态圈延伸。

2、重卡替换需求空间大,新能源重卡的历史机遇到来

当重卡行使超过100万公里后,就需要开始大修,而长途运输对卡车性能要求又相对较高,因此当重卡行使100万公里后,车主就会开始考虑换车。假设平均一辆重卡年行使里程在20万公里左右,那么在使用5年后,重卡进入换车周期。从重卡需求来看,重卡消费主要是集中在换车需求上,每年的重卡需求中有超过60%的需求是由换车需求引起的。由于中国卡车保有量的基数非常高,保守估计换新车率为80%,则2022-2027年累计换车需求将超过550万辆,而这种更换需求具有相对的刚性。

面对着大量的重卡替换需求,我国的新能源重卡正式赶上这趟时代的班车,随着新能源重卡技术的日渐成熟和配套设施的完善,节能环保的优势、更高的经济性等优势将会引导消费者向新能源重卡转移。

原文链接:https://www.qianzhan.com/analyst/detail/220/221130-462993c2.html

我要评论

登录 后可以评论